13/10/2020

Este número es indicativo del riesgo del producto, siendo 1/6 indicativo de menor riesgo y 6/6 de mayor riesgo.

Banco Santander está adscrito al Fondo de Garantía de Depósitos de Entidades de Crédito. Para depósitos en dinero el importe máximo garantizado es de hasta 100.000 euros por depositante en cada entidad de crédito.

Este indicador de riesgo hace referencia a la cuenta corriente Online.

Comparte en redes sociales:

¿Quieres hacerte autónomo pero no sabes por dónde empezar? Emprender y montar un negocio propio es una opción que cada vez valoran más los jóvenes al finalizar sus estudios. Sin embargo, hacerse autónomo puede parecer un procedimiento farragoso cuando se trata de la primera vez. Si quieres saber qué hacer para ser autónomo sigue leyendo nuestro post.

Tener una idea de negocio

Si has pensado en convertirte en autónomo es porque cuentas con una idea de negocio que te gustaría llevar a cabo. Pero antes de dar el paso de convertirte en trabajador por cuenta propia es conveniente que reflexiones sobre la viabilidad de esta idea, tratando de responder a una serie de preguntas como:

- ¿Cuál es la propuesta de valor que voy a ofrecer a mis clientes potenciales?

- ¿Hay hueco en el mercado para lo que voy a hacer?

- ¿Qué recursos (materiales, financieros, etc.) voy a necesitar?

- ¿Encaja con mis objetivos personales y profesionales?

Si la respuesta a estas preguntas es positiva, entonces es el momento de que detalles en un plan de negocio, los objetivos, las estrategias que vas a seguir y los recursos que vas a necesitar. Este documento te será muy útil si vas a solicitar subvenciones o financiación para empezar a trabajar como autónomo.

Para ayudarte en este proceso de madurar tu idea muchas entidades, públicas y privadas, han puesto en marcha incubadoras de empresas. Se trata de iniciativas que proporcionan a los emprendedores apoyo y medios (como formación, asesoramiento, tutorización, un local en el que empezar a trabajar, acceso a financiación, etc.) para que puedan desarrollar su proyecto. Infórmate en tu universidad, tu ayuntamiento, tu comunidad autónoma o la Cámara de Comercio más cercana, por si tienen alguna convocatoria abierta a través de la cual iniciar tu aventura como autónomo.

Trámites para hacerte autónomo

Comprobada que tu idea de negocio tiene posibilidades, es el momento de contactar con Hacienda y la Seguridad Social, las dos administraciones con las que tendrás que relacionarte en tu vida como autónomo.

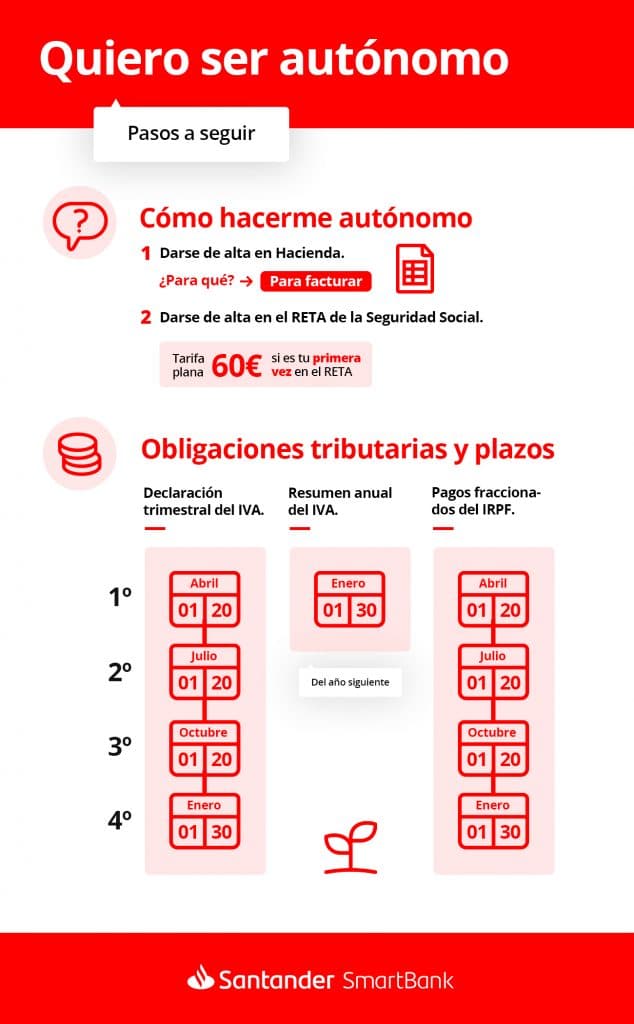

Para hacerte autónomo, hay dos trámites fundamentales:

- Darse de alta en el Censo de Empresarios, Profesionales y Retenedores de Hacienda, lo que te permitirá facturar (y cumplir con tus obligaciones tributarias).

- Darse de alta en el Régimen Especial de Trabajadores Autónomos (RETA) de la Seguridad Social.

Ambos trámites puedes realizarlos presencialmente en las correspondientes oficinas, o bien de manera online a través de sus correspondientes sedes electrónicas, Seguridad Social y AEAT, bien con certificado digital o DNI electrónico. En este punto te conviene, como futuro autónomo, conseguir un certificado digital de persona física, tanto para poder hacer estas gestiones iniciales sin desplazarte como para cuando tengas que presentar tus impuestos o realizar futuros trámites con ambas administraciones.

Darse de alta en Hacienda

Para darte de alta en Hacienda como autónomo deberás cubrir la declaración censal de alta, modificación y baja en el Censo de empresarios, profesionales y retenedores. Se hace a través de los modelos 036 (declaración censal general) o 037 (declaración censal simplificada, solo para personas físicas). Este último es el que rellenará un trabajador por cuenta propia que vaya a desarrollar en España una actividad económica o realizar actividades sujetas a retenciones.

Cuando una persona física realiza una actividad económica y obtiene un beneficio por ello, como será tu caso al hacerte autónomo, este beneficio tributa en el IRPF (Impuesto sobre la Renta de las Personas Físicas). En el modelo 037 tendrás que elegir cuál será el método de estimación del IRPF que quieres que se te aplique:

- Estimación directa, que a su vez puede ser normal o simplificada (si la cifra de negocios no supera los 600.000 euros, que será lo más habitual al iniciar tu negocio).

- Estimación objetiva: es el método que menos obligaciones de registro presenta, pero está limitado a determinadas actividades (como actividades ganaderas, varios tipos de comercios minoristas, bares, peluquerías, transportes, entre otros) y va ligado al régimen simplificado del IVA.

También tendrás que marcar el epígrafe o epígrafes IAE (Impuesto sobre Actividades Económicas) que corresponda a la actividad económica vas a realizar. Por ejemplo, si vas a abrir una tienda de ropa, deberás darte de alta en el epígrafe 651.2 (comercio al por menor de toda clase de prendas para el vestido y tocado); si vas a ofrecer tus servicios como arquitecto, en el grupo 411.

En este modelo de declaración censal especificarás si tu actividad va a desarrollarse en un local determinado. En este caso, recuerda que también tendrás que cumplir con la normativa municipal correspondiente. Con carácter general la licencia de apertura de un negocio se ha sustituido por una comunicación previa de inicio de actividad, de modo que el control municipal de que todo esté en regla en el local se produce a posteriori.

Darse de alta en la Seguridad Social

De manera paralela o posterior a la declaración censal en Hacienda, te tocará darte de alta en la Seguridad Social, concretamente en el Régimen Especial de Trabajadores Autónomos. Tendrás que hacerlo, en todo caso, con carácter previo (hasta 60 días antes) al inicio de la actividad.

El trámite puedes hacerlo presencialmente en la oficina de la Seguridad Social más cercana (con limitaciones en la actualidad debido al covid-19) o a través de su sede electrónica. El formulario que se emplea es el modelo TA0521. Entre otros apartados, deberás elegir tu Código Nacional de Actividades Económicas (CNAE, que es una clasificación de las actividades a efectos estadísticos y no tiene por qué coincidir con el epígrafe del IAE) e indicar la fecha de inicio de la actividad.

También es el momento de que elijas tu base de cotización, que determinará la cuota de autónomos que vas a pagar cada mes, y que servirá para calcular qué prestación te corresponderá en caso de incapacidad temporal o qué pensión cobrarás cuando te jubiles. Esta base la podrás modificar hasta cuatro veces al año.

La base mínima (que es por la que optan la mayoría de los nuevos trabajadores por cuenta propia) es de 944,40 euros, lo que supone pagar una cuota mensual de autónomos de 286,15 euros en 2020.

Si es la primera vez que te haces autónomo, o no has estado de alta en el RETA en los últimos dos años, podrás acceder a la tarifa plana, que supone pagar solo 60 euros los 12 primeros meses; un 50% de bonificación sobre la cuota entre los meses 13 a 18, y un 30% de bonificación de los meses 19 a 24. Esta tarifa plana incluye las contingencias comunes (la cobertura de enfermedades comunes o accidentes no laborales) y las profesionales (cobertura en caso de accidente laboral o enfermedad profesional), pero no así el cese de actividad y la formación profesional. Si quieres tener derecho a estas ventajas tendrás que cotizar un poco más (un 0,8% y un 0,1%, respectivamente, en 2020).

La Seguridad Social también establece otro tipo de bonificaciones en las cuotas para autónomos (por razón de edad o discapacidad, para víctimas de violencia de género, si la actividad se realiza en un municipio rural, etc.) por lo que es aconsejable que revises estas opciones en el modelo TA0521 por si cumples los requisitos para acceder a ellas.

En la tramitación del alta en el RETA, deberás asimismo escoger qué mutua gestionará tus coberturas por incapacidad temporal, accidente de trabajo, enfermedad laboral y, en su caso, cese de actividad. Será a esta entidad a la que tendrás que dirigirte en caso de que necesites pedir una baja por enfermedad, una prestación por riesgo durante el embarazo o una prestación y asistencia sanitaria en caso de accidente laboral, por ejemplo.

El formulario de alta en el RETA se completa indicando la cuenta bancaria en la que domiciliarás la cuota de autónomos y el DNI del titular de la cuenta.

Cómo capitalizar el paro al darse de alta en autónomos

Si tu salto al mundo de los trabajadores por cuenta propia lo realizas mientras estás cobrando el paro, ten en cuenta que puedes invertir el dinero de la prestación por desempleo en poner en marcha tu nuevo negocio, para pagar las cuotas de autónomos o bien para ambas cosas a la vez. Para poder capitalizar el paro debes solicitarlo al Servicio Público de Empleo antes de iniciar tu actividad como trabajador autónomo.

¿Qué impuestos pagarás como autónomo?

Una vez realizados los trámites con Hacienda y la Seguridad Social, ya puedes ponerte a trabajar, conseguir clientes y empezar a facturar. Es muy importante que conozcas qué obligaciones tributarias tendrás y cuáles son sus plazos, tanto para llevar la gestión diaria de la tesorería de tu negocio como para evitarte recargos o sanciones.

Declaración trimestral del IVA

Como autónomo deberás presentar en cada ejercicio cuatro declaraciones trimestrales (modelo 303) del Impuesto sobre el Valor Añadido (IVA), las tres primeras entre los días 1 y 20 de los meses de abril, julio y octubre, y la cuarta y última en el mes de enero del año siguiente.

En este impuesto el empresario actúa como un recaudador para Hacienda: si la diferencia entre el IVA repercutido (el que cobras en tus facturas) y el IVA soportado (el que tienes que pagar por las compras vinculadas a tu actividad) es positiva, tendrás que ingresarla en Hacienda; si es negativa, podrás solicitar la devolución del IVA o bien compensarlo en liquidaciones posteriores del impuesto.

Esto es lo que sucede en el régimen general del IVA; si optas por el régimen simplificado, la cuota devengada del IVA se calculará aplicando unos módulos o índices establecidos para cada tipo de actividad. Las cuotas soportadas solo las podrás deducir en la autoliquidación del último trimestre del año.

Resumen anual del IVA

En el mes de enero del año siguiente al ejercicio deberás realizar una declaración informativa (modelo 390) en la que recojas todas las operaciones sujetas a IVA realizadas a lo largo del año.

Pagos fraccionados del IRPF

Como autónomo tendrás que presentar también declaraciones trimestrales del IRPF. Son lo que se conocen como pagos a cuenta de la declaración de la Renta, que se efectúan entre el 1 y el 20 de abril, julio y octubre y entre el 1 y el 30 de enero del año siguiente, tanto en estimación directa normal o simplificada (modelo 130) como en estimación objetiva (modelo 131).

En estas autoliquidaciones se calcula el rendimiento neto obtenido por tu actividad como autónomo desde el primer día del ejercicio hasta el último del trimestre, y de esta cantidad se paga el 20% (menos las cantidades que ya hayas abonado en anteriores pagos fraccionados del ejercicio). El rendimiento neto (o beneficio) se calcula restando a los ingresos generados por tu actividad los gastos vinculados a la misma, como pueden ser consumos de explotación, arrendamientos, pagos a la Seguridad Social, servicios de profesionales independientes (gestoría, por ejemplo), etc.

Ventajas de hacerse autónomo si eres menor de 30 años

Para incentivar que los jóvenes se decidan por un trabajo por cuenta propia al acabar su formación, las administraciones les bonifican especialmente el acceso al régimen de autónomos. Así, la tarifa plana se extiende a un tercer año para los jóvenes autónomos: los nuevos autónomos que sean menores de 30 años y las nuevas autónomas menores de 35 años tendrán una bonificación de la cuota del 30% durante los meses 25 a 36.

Además, ciertas comunidades autónomas mantienen la tarifa plana de 60 euros también un segundo año o al menos durante seis meses más. Algunas, incluso, la reducen a 30 euros, como Andalucía. En general, todas ellas mantienen abiertas diferentes líneas de ayudas para poner en marcha un proyecto empresarial, por lo que, si estás pensando en darte de alta como autónomo, echa un vistazo a la web de tu comunidad para ver qué puede ofrecerte. Recuerda que en Santander Impulsa Empresa encontrarás más información sobre ayudas y subvenciones para autónomos.